Anschlussfinanzierung: Welche ist die richtige und was ist zu beachten?

Die Europäische Zentralbank (EZB) hat den Leitzins mit Wirkung zum 27. Juli 2022 auf 0,5 Prozent erhöht. Eine weitere Erhöhung ist für September geplant. Der durchschnittliche Zinssatz für Hypothekendarlehen mit zehnjähriger Zinsbindung ist damit deutlich gestiegen. Andres Steinberger weiß, worauf man bei einer Anschlussfinanzierung achten sollte.

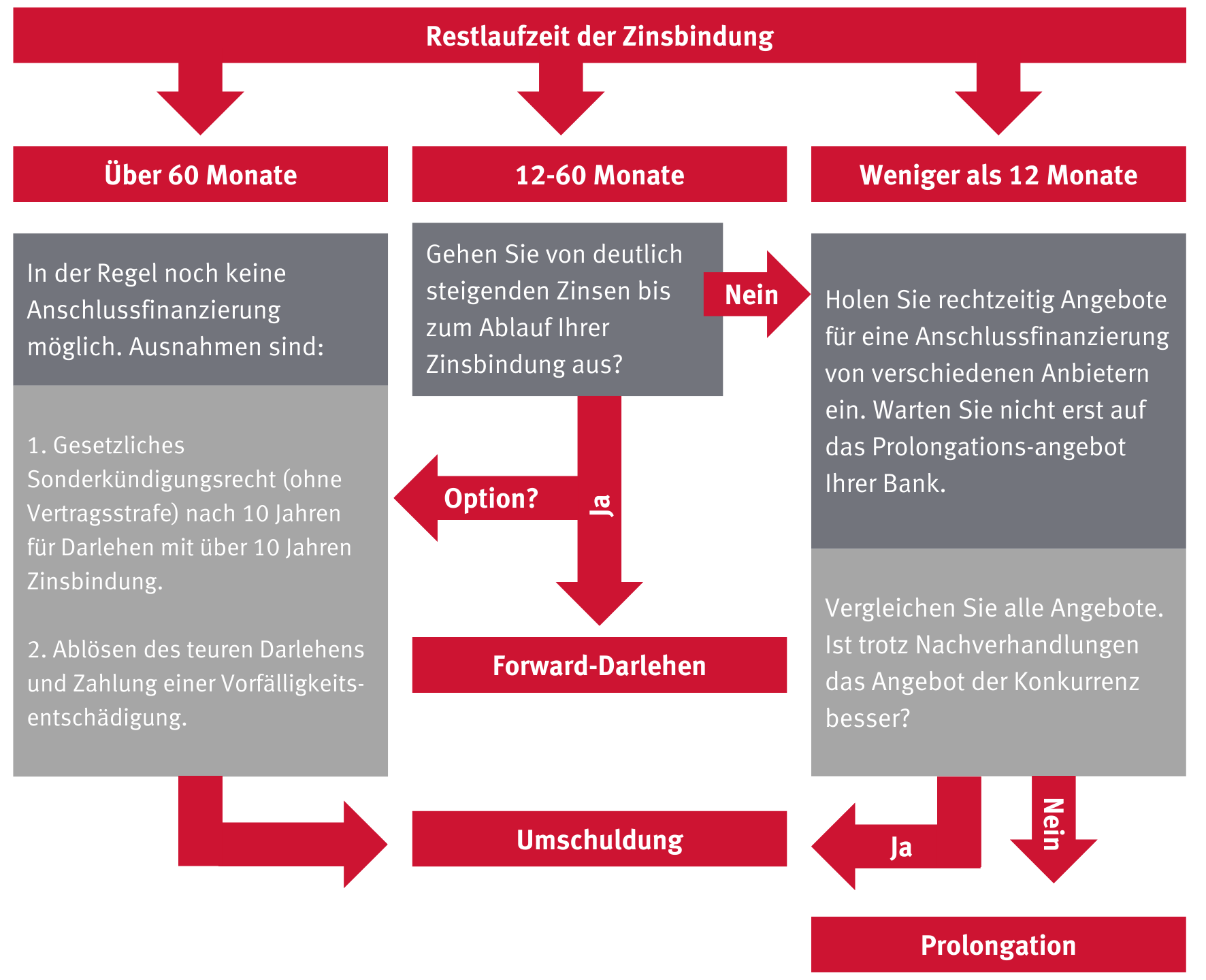

Neue Finanzierungen sind bei steigenden Leitzinsen nicht mehr unmittelbar günstiger als auslaufende Kredite. Deshalb kann es sinnvoll sein, bis zu 3 Jahre vor Ablauf der Zinsbindung mit der Bank über die Anschlussfinanzierung zu sprechen. Dazu gibt es verschiedene Möglichkeiten:

- Prolongation: Verlängerung des endfälligen Darlehens bei der bisherigen Bank

- Umschuldung: Ablösung bestehender Kredite bei einem anderen Anbieter

- Forward-Darlehen: Anschlussfinanzierung für die Zukunft

Bevor jedoch mit der konkreten Ausgestaltung einer Anschlussfinanzierung begonnen wird, ist eine Überprüfung der aktuellen Finanzierung und eine Kapitalbedarfsplanung notwendig. Dabei sollte die Finanzierung zu den Zielen und Strategien des Unternehmens passen. Die Kreditinstitute sind verpflichtet, die Kreditnehmer über das Ende der Zinsbindung zu informieren. Dies geschieht in der Regel spätestens 3 Monate vor Ablauf der Zinsbindung. Nach Ablauf der Zinsbindung sind Sondertilgungen kostenfrei möglich.

Wann ist welche Anschlussfinanzierung möglich?

Prolongation – Vor- und Nachteile

Die bequemste Lösung für die Anschlussfinanzierung ist die Prolongation, da der Berater die finanzielle Situation kennt und somit sofort einen neuen Finanzierungsplan erstellen kann. Ein neuer Vertrag für die Anschlussfinanzierung kann daher schnell und unkompliziert unterschrieben werden. Eine erneute Bonitätsprüfung ist in der Regel nicht erforderlich. Die Nebenkosten können nun verbessert werden.

Trotzdem sollte das Angebot unbedingt geprüft werden, ob die Konditionen wirklich attraktiv sind. Außerdem kann es sein, dass die Bank einer Prolongation nicht zustimmt. Im schlimmsten Fall kann die sofortige Rückzahlung der Restschuld verlangt werden.

Umschuldung – Vor- und Nachteile

Um Kosten zu sparen, lohnt sich ein Vergleich mit anderen Kreditgebern. Bei besseren Konditionen kann ein neuer Kreditvertrag mit einer anderen Bank abgeschlossen werden. Langfristig können so erhebliche Kosten eingespart werden. Zu berücksichtigen sind dabei die anfallenden Nebenkosten wie Notar- und Grundbuchkosten sowie der Aufwand für die Aufbereitung der Geschäftsunterlagen für den Kreditgeber.

Forward-Darlehen – Vor- und Nachteile

Wird für die Zukunft mit steigenden Zinsen gerechnet, kann auch ein Forward-Darlehen vorteilhaft sein. Ein Forward-Darlehen kann abgeschlossen werden, wenn die Restlaufzeit der Zinsbindung weniger als 60 Monate beträgt. Das bedeutet, dass die aktuellen Zinsen für die zukünftige Anschlussfinanzierung gesichert werden können. Meist wird diese Darlehensart für eine Immobilienfinanzierung genutzt, da diese Finanzierung genau planbar ist und eine gewisse Planungssicherheit schafft.

Die frühzeitige Zinssicherung ist aber auch ein großer Nachteil des Forward-Darlehens. Sollten die Zinsen wieder fallen, zahlt man für das Darlehen höhere Zinsen als bei einer herkömmlichen Finanzierung. Zudem verlangt die Bank für die Zinssicherung Aufschläge. Diese betragen in der Regel 0,01 bis 0,03 Prozent pro Monat Vorlaufzeit auf den aktuellen Zinssatz.

Sie haben Fragen oder benötigen Hilfe bei Ihrer Anschlussfinanzierung? Unsere Unternehmensberater helfen Ihnen gerne weiter. Schreiben Sie uns über das Kontaktformular.

Das könnte Sie ebenfalls interessieren: Wie wird eine solide Liquiditätsplanung durchgeführt? (ecovis.com)

Ansprechpartner

Newsletter für Unternehmer

Sie wollten keine Neuigkeiten mehr verpassen? Alles, was aktuell wichtig ist, stellen die ECOVIS Unternehmensberater für Sie im monatlichen Newsletter kompakt zusammen.